汽车“缺芯”,愈演愈烈,造成全球汽车产业空前严重的危机。...

汽车“缺芯”,愈演愈烈,造成全球汽车产业空前严重的危机。

咨询公司艾睿铂(AlixPartners)最新预测,全球“缺芯”将导致2021年汽车制造商营收损失1100亿美元(约合人民币7145亿元),超过了此前1月底预估的610亿美元。同时,2021 年的汽车净产量总计会减少390万辆。

2020年下半年至今,疫情等事件性因素导致的晶圆产能错配,外加部分汽车芯片厂遭受自然灾害影响,半导体持续短缺对全球汽车行业造成不可估量的损失。大众、福特、通用、特斯拉、蔚来汽车等知名汽车厂商都受到了芯片短缺影响,在其财报会议上均提到了半导体短缺的问题。通用汽车总裁 Mark Reuss称,“目前的芯片短缺危机,可能是我在汽车业见过的最严重的危机。”

在2021年一季度,因芯片短缺,全球涉及减产或停产的车企达13家,多数汽车企业和供应商也预计,芯片短缺将冲击第二季度业绩。例如,福特曾警告称,第二季度甚至只能达到预期产量的一半。

多数车企停产最主要的原因是由于MCU短缺,目前单车平均搭载超过20个MCU。IHS数据在最近的一份分析报告中指出,这场危机凸显了汽车行业整个生态系统的脆弱性,尤其就MCU产能来讲,目前整个汽车行业都在努力应对“一个篮子里放了太多鸡蛋”的局面,大约70%的车用MCU生产都依赖于台积电,这给整个行业造成了生产瓶颈。

对于目前的困境,艾睿铂亚太区业务负责人谢芾表示,业内企业应采取主动措施,同时建立长期的弹性供应链,“汽车整车厂和供应商需要采取最新的方法、技术和工具来应对,例如更优质的长期预测和发布、战略缓冲、预警系统和延迟应用专用性的零件设计,以及如何在各商品供应层中扮演更积极的角色。”

全球半导体短缺将于明年恢复正常

短期来看,汽车芯片的短缺是新冠疫情、自然灾害及通货膨胀等多重因素叠加下的市场供需不平衡问题,按照汽车和芯片行业的基本生产规律和周期来看,至少要到明年左右才会进入新的供需平衡阶段。市场研究机构Gartner表示,全球半导体短缺的情况将于2021年持续,预期要到2022年第二季才会恢复至正常的供应水平。

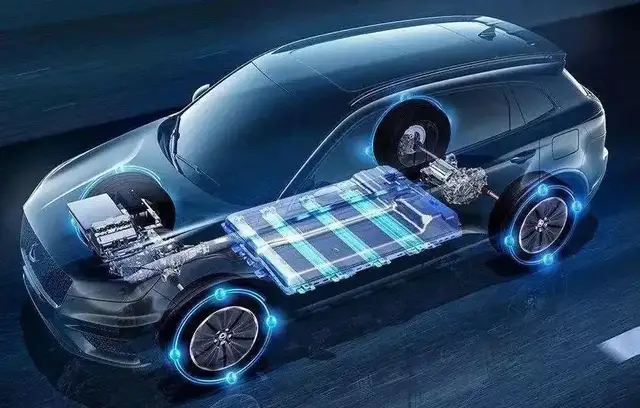

车规级芯片较消费级和工业级别芯片而言,对可靠性、稳定性有更高的要求。汽车半导体按种类可分为功能芯片MCU、功率半导体(IGBT、MOSFET 等)、传感器及其他。在传统燃油汽车中,MCU 价值量占比最高,为23%;在纯电动汽车中,MCU 占比仅次于功率半导体,为11%。

汽车半导体市场过去二十年扩大3.3倍。IHS数据显示,受新冠疫情对汽车半导体的影响,2020 年全球汽车半导体市场规模为380亿美元,同比下降约9.6%,预计到2026年将达到 676亿美元,2019年-2026年年复合增长率为7%。

自动化、电气化及数字互联的发展,推动全球车用半导体的需求仍将呈现快速增长态势。艾睿铂驻上海董事总经理、亚太区汽车行业负责人戴加辉在接受《汽车通讯社》采访时表示,在今天,一辆最基本的汽车都含有高达1400个芯片,而芯片的使用随着行业继续向电动汽车、互联网汽车以及最终希望达到的自动驾驶汽车推进,这一数字只会不断增加。

对于业界而言,半导体短缺是一个关键问题。戴加辉表示,目前业内企业的当务之急是尽最大努力减轻这种破坏的短期影响,这可能包括从对合同进行重新谈判,到管理借贷方和投资者的期望等。最重要的是,业界要积极采取主动措施,并通过参考最新且全面的信息及行业分析来做好准备。

自研芯片,或改变供应链管理方式,是车企开展“自救”的主要方式。通用汽车执行副总裁兼首席财务官保罗·雅各布森在财报会议上着重强调,“中长期来看,我们(通用汽车)将专注于与供应商和半导体制造商合作,改善整个供应链,并获得更多的芯片控制权。”

福特也表示正重新设计汽车,以使用最普通、最易获得的芯片,同时公司将改善供应链管理流程,直接与芯片制造商,而非汽车零部件供应商签订合同,以增加芯片库存。

汽车半导体国产替代全面加速

全球汽车行业缺芯将持续一年以上,可能会促成全球芯片制造格局的重新划分,也引发业内对国产汽车芯片替代机会的讨论。

传统汽车领域的半导体大玩家是恩智浦、瑞萨、英飞凌等,消费领域则是高通、英特尔、英伟达等。对许多半导体厂商而言,进入汽车半导体市场并非轻而易举,从 2015 年开始,行业内的并购不断发生,恩智浦以118亿美元收购飞思卡尔跃居为汽车芯片市场龙头,英飞凌又以101亿美元的价格收购了赛普拉斯取代了恩智浦,成为全球第一的车用半导体供应商。

智能手机市场过度饱和,迫使许多大型半导体企业转向汽车半导体市场探索业务机会。例如三星,其以80亿美元收购哈曼,以建立联网汽车信息娱乐系统的业务能力,目前有意再度扩大其汽车芯片领域的实力,TI、NXP、瑞萨等传统汽车芯片厂商都是其考虑收购的目标。

越来越多的新玩家开始涌入汽车芯片市场,并购就是一种快速打入到这个市场的方式之一,并购带来的潜在益处包括填补产品空白、获取先进技术以及扩大客户群体基础,这也成为国内企业布局汽车半导体的一条捷径。

2018年,韦尔股份以160亿元收购了豪威科技,成为了仅次于索尼和三星的CMOS芯片厂商;北京君正通过收购美国ISSI汽车,在汽车存储市场获得一席之地。2020年,曾为华为、小米、三星等众多手机品牌代工的ODM企业闻泰科技,完成了对功率半导体巨头安世半导体的收购,帮助闻泰科技迅速成为仅次于英飞凌与恩智浦的功率半导体公司。

新玩家在行业领域的并购,或许将撬动当前的半导体格局。就全球半导体市场的竞争格局来看,优势企业主要集中于美国、欧洲、日本等,英飞凌、恩智浦、瑞萨半导体等欧美日巨头占据汽车半导体领域绝大部分市场份额。

我国作为汽车制造大国,汽车产量蝉联全球第一,对汽车半导体需求同样旺盛。2020年,中国汽车半导体市场规模约为94亿美元,预计到2030年将达到159亿美元,年复合增长率为 5.40%。中国已经成为全球主要半导体厂商的重要收入来源,其中许多企业有超过一半的营收来自中国。

然而,我国汽车半导体产业与国际先进水平差距较大,目前自研率仅10%,未形成具备国际竞争力的汽车芯片供应商,约90%依赖进口。与消费电子半导体产业链相比,汽车半导体在可靠性、稳定性等领域要求更高,国内汽车半导体在基础环节、标准和验证体系、车规产品验证、产业配套等方面能力薄弱,且我国终端车企品牌市占率远不如消费电子领域,国内品牌对半导体产业链扶持力度有限,但这也意味着未来将有可观的国产替代空间。

在MCU领域,杰发科技、兆易创新、中颖电子、东软载波、合肥长鑫等众多自主半导体企业已经推出符合车规要求的半导体产品,之后的5-10年,将会是国内汽车半导体突围的黄金窗口期。

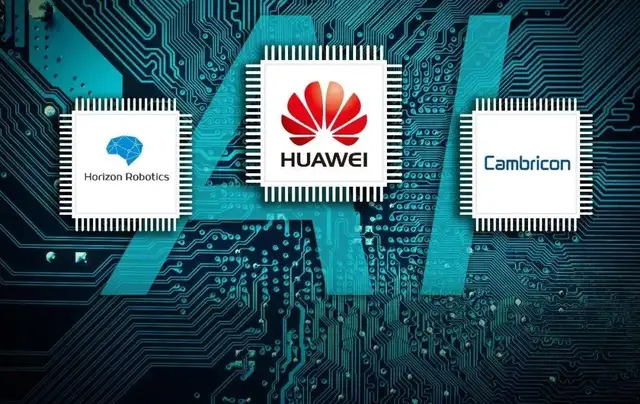

随着电气化和智能化的发展,汽车芯片类别也有所扩展,AI芯片、毫米波芯片以及激光雷达等都成为了半导体厂商竞逐的新领域。从近些年国内的发展来看,地平线、黑芝麻等AI芯片企业分别与长城、上汽、一汽等国内大型整车厂达成合作,官宣共同布局自动驾驶计算平台;在激光雷达领域,华为面向车规前装量产市场,推出了其车规级高性能激光雷达产品和解决方案;在毫米波雷达方面,加特兰的毫米波雷达产品已经进行了四代的更迭。

海外汽车芯片厂商供应短缺增加了国内厂商的供应链导入机会,汽车半导体国产替代进程有望全面提速。工信部、科技部等相关部门接连发声,加大对芯片产业的政策支持,引导建立我国汽车芯片产业创新生态,打破行业壁垒,补齐行业短板,实现我国汽车芯片产业的自主安全可控和全面快速发展。

不过,要推动国内汽车半导体实现全面的国产替代,至少需要十年的时间来打通并自建汽车半导体上下游产业链,将其提升至国际先进水平。

——END——

《汽车通讯社》原创文章,未经许可不得转载。对不遵守本声明、恶意使用、不当转载引用《汽车通讯社》原创文章者,保留追究其法律责任的权利。

手机阅读文章,扫描下方二维码

爱买车

微信公众号:aimaiche

爱车,买车,就上爱买车。

My车轱辘

微信公众号:myautolive

打造好玩接地气的新式车评。

___Copyright 2017 爱买车 版权所有经营许可证 粤ICP备15047739号-1